[재산리모델링] 중소기업 근무 30대 맞벌이 부부, 연금상품에 월 300만원 붓는데

노후 준비 지나쳐, 은행 대출금부터 갚아야

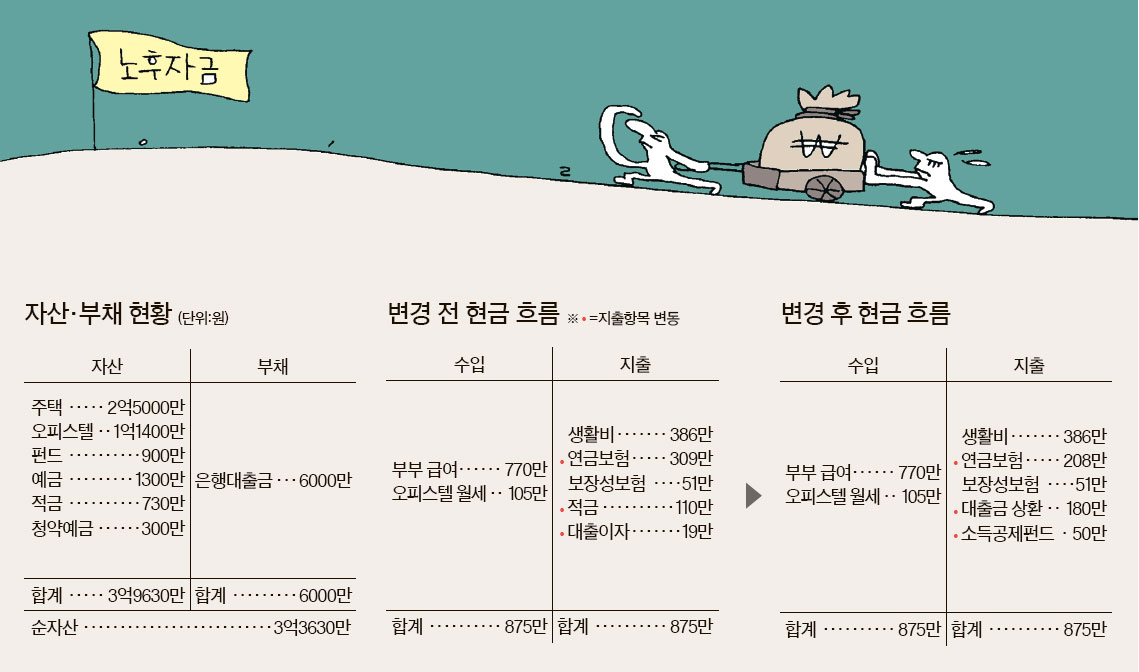

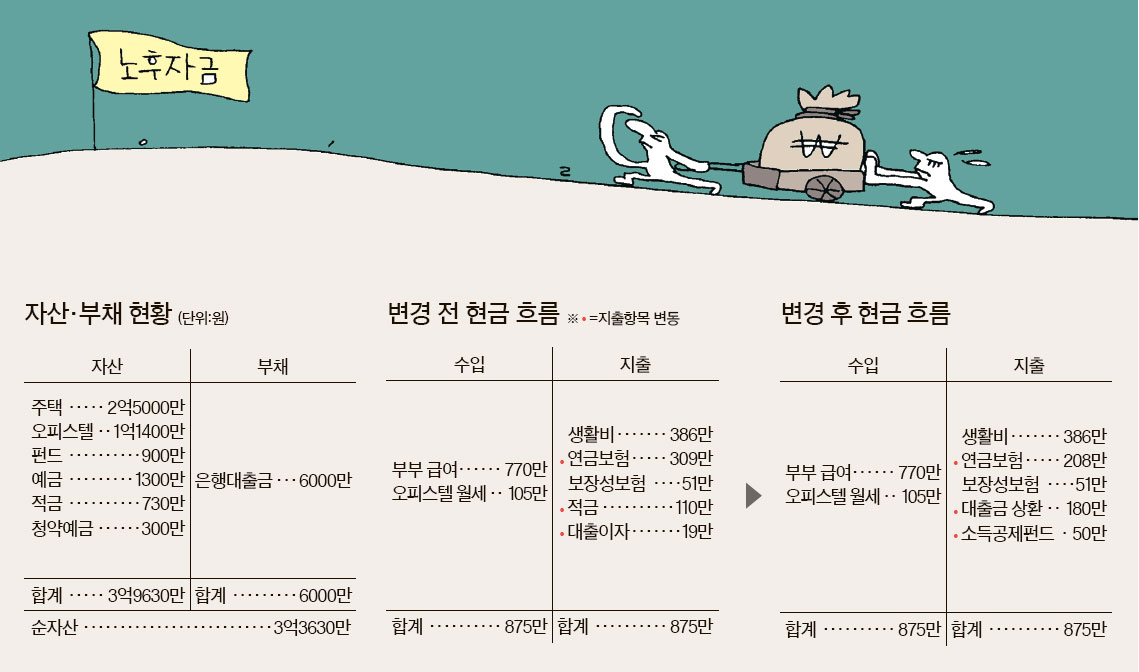

Q 경기도 안성에 사는 김모(35)씨는 중소기업 회사원이다. 남편도 중소기업에 다녀 맞벌이를 한다. 둘 사이엔 4세 된 아들이 하나 있다. 대출을 끼고 산 오피스텔 3채를 포함해 전체 자산은 3억9600만원. 여기서 105만원이 나와 부부 급여를 합치면 한 달 소득은 875만원에 달한다. 돈이 모아지는 대로 오피스텔을 더 사려고 한다. 문제는 2년 전 재무설계사와의 상담에 따라 가입한 연금상품이다. 매달 300만원 이상 들어가 다른 저축에 신경 쓸 여력이 없다. 자산을 어떻게 재조정하면 좋은지 물어왔다.

A 김씨네는 노후자금을 마련하는 데 올인하다시피 하고 있다. 노후생활비 목표가 700만원이나 된다. 너무 과하다. 노후보다 중요한 건 현재의 삶이다. 즐겨야 할 젊은 시기를 희생해 노후 준비에만 매달리다 보면 생애 전체 효용이 떨어지게 된다. 또 연금상품은 장기 상품이라 이에 자산을 집중시키면 재무적 위험도 높아진다. 노후 설계는 다른 재무 목표와의 균형이 필요하다. 원하는 노후생활비 수준을 400만원으로 줄이자.

▷여기를 누르시면 크게 보실 수 있습니다

▷여기를 누르시면 크게 보실 수 있습니다

◆퇴직 때 5억 현금자산 마련=김씨네의 현금성 자산은 전체 자산의 6%에 불과해 자산 운용에 제약이 따른다. 먼저 이자 부담이 큰 대출금부터 상환하는 것이 필요하다. 대출 금리가 높지 않아 매월 이자만 갚으며 만기를 연장하고 있는데, 잘못된 방법이다. 매월 오피스텔에서 나오는 월세와 보유 예금으로 대출금을 갚기를 권한다. 아울러 과다하게 가입한 연금상품 중 일부를 해지하면 매월 180만원씩 원리금을 갚아 나갈 수 있다. 2년 후 부채를 끌 수 있을 것이다. 이후부터는 본격적으로 자녀 교육 등 중장기 재무 목표를 위한 자금 준비가 가능해진다.

현재의 현금 흐름과 저축 능력으로 보아 직장생활 20년을 가정할 때 부부는 퇴직시점에 5억5000만원의 현금성 자산을 만들 수 있다. 이 가운데 자녀 교육과 결혼자금을 빼더라도 퇴직금과 국민연금을 포함하면 안정적인 노후생활을 꾸려 갈 것으로 판단된다. 다만 내년부터 급여생활자에 대한 소득공제가 세액공제 방식으로 바뀌므로 이에 대한 대비도 필요하다. 부인의 경우 연간 급여 5000만원 이하 근로자가 가입할 수 있는 소득공제 장기펀드로 절세 효과를 보도록 하자. 매월 50만원씩 부으면 내년 연말정산 때 40만원의 세금을 환급받게 된다.

◆오피스텔 추가 매입은 재고를=김씨네는 시가 4000만원짜리 오피스텔 3채를 대출을 받아 투자해 놓은 상태다. 임대수익률은 평균 10%가 약간 넘는다. 대출이자 부담을 고려해도 시중 금리보다 높은 수익률을 얻고 있다. 투자 수익성이 높은 만큼 보유하는 것이 일단 유리하다. 하지만 소형 오피스텔과 원룸은 공급 과잉 부작용이 불거지고 있어 무조건 보유하는 건 좋지 않다. 공실이 늘어나 위험신호가 나올 때엔 매각 등 선제적 대응을 고려하도록 하자.

오피스텔을 추가 매입하는 것도 신중해야 한다. 최근 정부가 2주택 이상 보유자가 연 2000만원을 넘는 월세 소득을 얻을 경우 소득세 과세를 강화한다는 방침을 밝혔다. 과세도 과세지만 건강보험료 부담이 늘어나는 게 더 우려스럽다.

◆최근 가입한 연금 해지해야=노후 준비를 위한 저축 비율은 일반적으로 총소득의 10~15% 정도다. 그러나 김씨네는 이 비율이 40% 가까이 된다. 가입한 연금상품 가운데 100만원짜리 하나를 해지하는 게 좋겠다. 이렇게 해도 노후 준비 저축 비율이 25%로 적지 않은 수준이다. 물론 해약으로 인한 손해 금액이 적지 않을 것이다. 그래도 모든 저축 가능 금액을 연금 하나에 올인하는 것보다는 운용의 융통성을 발휘할 수 있다. 해약 시 환급이 많은 상품이 좋겠지만 김씨네의 경우 가장 최근 가입한 상품을 해약하는 것이 손해금액은 동일하면서도 연금 수령 때 불이익을 최소화할 수 있는 방법이다.

A 김씨네는 노후자금을 마련하는 데 올인하다시피 하고 있다. 노후생활비 목표가 700만원이나 된다. 너무 과하다. 노후보다 중요한 건 현재의 삶이다. 즐겨야 할 젊은 시기를 희생해 노후 준비에만 매달리다 보면 생애 전체 효용이 떨어지게 된다. 또 연금상품은 장기 상품이라 이에 자산을 집중시키면 재무적 위험도 높아진다. 노후 설계는 다른 재무 목표와의 균형이 필요하다. 원하는 노후생활비 수준을 400만원으로 줄이자.

◆퇴직 때 5억 현금자산 마련=김씨네의 현금성 자산은 전체 자산의 6%에 불과해 자산 운용에 제약이 따른다. 먼저 이자 부담이 큰 대출금부터 상환하는 것이 필요하다. 대출 금리가 높지 않아 매월 이자만 갚으며 만기를 연장하고 있는데, 잘못된 방법이다. 매월 오피스텔에서 나오는 월세와 보유 예금으로 대출금을 갚기를 권한다. 아울러 과다하게 가입한 연금상품 중 일부를 해지하면 매월 180만원씩 원리금을 갚아 나갈 수 있다. 2년 후 부채를 끌 수 있을 것이다. 이후부터는 본격적으로 자녀 교육 등 중장기 재무 목표를 위한 자금 준비가 가능해진다.

현재의 현금 흐름과 저축 능력으로 보아 직장생활 20년을 가정할 때 부부는 퇴직시점에 5억5000만원의 현금성 자산을 만들 수 있다. 이 가운데 자녀 교육과 결혼자금을 빼더라도 퇴직금과 국민연금을 포함하면 안정적인 노후생활을 꾸려 갈 것으로 판단된다. 다만 내년부터 급여생활자에 대한 소득공제가 세액공제 방식으로 바뀌므로 이에 대한 대비도 필요하다. 부인의 경우 연간 급여 5000만원 이하 근로자가 가입할 수 있는 소득공제 장기펀드로 절세 효과를 보도록 하자. 매월 50만원씩 부으면 내년 연말정산 때 40만원의 세금을 환급받게 된다.

◆오피스텔 추가 매입은 재고를=김씨네는 시가 4000만원짜리 오피스텔 3채를 대출을 받아 투자해 놓은 상태다. 임대수익률은 평균 10%가 약간 넘는다. 대출이자 부담을 고려해도 시중 금리보다 높은 수익률을 얻고 있다. 투자 수익성이 높은 만큼 보유하는 것이 일단 유리하다. 하지만 소형 오피스텔과 원룸은 공급 과잉 부작용이 불거지고 있어 무조건 보유하는 건 좋지 않다. 공실이 늘어나 위험신호가 나올 때엔 매각 등 선제적 대응을 고려하도록 하자.

오피스텔을 추가 매입하는 것도 신중해야 한다. 최근 정부가 2주택 이상 보유자가 연 2000만원을 넘는 월세 소득을 얻을 경우 소득세 과세를 강화한다는 방침을 밝혔다. 과세도 과세지만 건강보험료 부담이 늘어나는 게 더 우려스럽다.

◆최근 가입한 연금 해지해야=노후 준비를 위한 저축 비율은 일반적으로 총소득의 10~15% 정도다. 그러나 김씨네는 이 비율이 40% 가까이 된다. 가입한 연금상품 가운데 100만원짜리 하나를 해지하는 게 좋겠다. 이렇게 해도 노후 준비 저축 비율이 25%로 적지 않은 수준이다. 물론 해약으로 인한 손해 금액이 적지 않을 것이다. 그래도 모든 저축 가능 금액을 연금 하나에 올인하는 것보다는 운용의 융통성을 발휘할 수 있다. 해약 시 환급이 많은 상품이 좋겠지만 김씨네의 경우 가장 최근 가입한 상품을 해약하는 것이 손해금액은 동일하면서도 연금 수령 때 불이익을 최소화할 수 있는 방법이다.

'경제 > 재테크' 카테고리의 다른 글

| 한은 총재가 저축은행 통장 안깨는 이유 (0) | 2014.07.08 |

|---|---|

| 음식 장사나 할까? 그렇게 시작하면 망한다 (0) | 2014.05.11 |

| ‘대박 식당’보다 망하지 않는 식당이 으뜸이죠 (0) | 2014.02.23 |

| 30평대 초소형 땅으로 월 520만원 버는 M씨 (0) | 2014.01.27 |

| “잘 놓은 월세 하나… 열 효자 안 부럽다” (0) | 2013.12.24 |